Das zunehmende Ausmaß extremer Wetterereignisse stellt Unternehmen in allen Branchen und Regionen vor Herausforderungen und zwingt sie dazu, die unerbittlichen Auswirkungen von Überschwemmungen, Bränden, Hitzewellen, Sturmfluten und anderen Naturkatastrophen zu bewältigen (siehe hierzu bspw. die Szenarioanalysen des American Communities Project). Diesen Herausforderungen müssen sich auch Staaten stellen, die in Teilen durch Klimarisiken sogar in ihrer physischen Existenz bedroht sind (so bspw. Ergebnisse einer aktuellen Risikoanalyse der ABN AMRO für Die Nierderlande).

Als Reaktion auf den irreversiblen Klimawandel, die globale Erwärmung und die Verschärfung extremer Wetterereignisse werden viele Unternehmen in den meisten (wenn nicht sogar allen) Industriesektoren Beeinträchtigungen der betrieblichen Kontinuität aufgrund von materiellen, durch den Klimawandel verursachten Schäden erleiden (Krueger, P., Sautner, Z. and L. Starks. 2019. The Importance of Climate Risks for Institutional Investors. ECGI Working Papers in Finance. Working Paper No. 610/2019; Roman, K. 2019. Climate Change Threatens Both the Economy and the Financial System, Says Bank of Canada. CBC News; Macklem, T., Chisholm, A., Thomassin, K. and B. Zvan. 2019. Final Report of the Expert Panel on Sustainable Finance – Mobilizing Finance for Sustainable Growth) – unmittelbar, in jedem Fall aber mittelbar.

Sind diese Störfälle von wesentlichem Ausmaß – zum Beispiel, wenn ein extremes Wetterereignis zu Überschwemmungen führt, die die Lieferkette unterbrechen, was sich in der Folge auf den langfristigen Cashflow eines Unternehmens auswirkt – verlangt es die unternehmerische Sorgfaltspflicht, dass diese Informationen offengelegt werden, da sie die Entscheidung eines Anlegers zum Kauf/Halten/Verkauf von Aktien des Unternehmens beeinflussen könnten (Bank of Canada 2019; Giuzio, M., Krusec, D., Levels, A., Melo, A.S., Mikkonen, K. and P. Radulova. 2019. Climate Change and Financial Stability. European Central Bank; Tooze, A. 2019. Why Central Banks Need to Step Up on Global Warming. Foreign Policy.). Diese Sorgfaltspflicht verlangt es, dass das Unternehmen sich nicht nachgelagert mit Risiken auseinandersetzt, sondern sie proaktiv in unternehmerische Entscheidungen und strategische Überlegungen einbezieht – dies gilt selbstredend auch für Klimarisiken.

Kostenindikator Versicherungswirtschaft

Es gibt keinen besseren Indikator für die finanziellen Kosten, die mit extremen Wetterereignissen verbunden sind, als den Sach- und Haftpflichtversicherungssektor (P&C-Sektor), in dem die Auswirkungen einer Überschwemmung, eines Feuers, eines Windes usw. fast augenblicklich erfasst werden können (Moudrak, N., Hutter, A.M. and B. Feltmate. 2017. When the Big Storms Hit: the Role of Wetlands to Limit Urban and Rural Flood Damage. Prepared for Ontario Ministry of Natural Resources and Forestry. Intact Centre on Climate Adaptation, University of Waterloo). In Anerkennung der Tatsache, dass die Auswirkungen extremer Wetterereignisse nicht auf einen Geschäftsbereich beschränkt sind, sollte der P&C-Sektor als Stellvertreter für die wachsenden Kosten des Klimawandels betrachtet werden, die sich in unterschiedlichem Ausmaß auf die meisten, wenn nicht alle Industriesektoren auswirken werden. Diese steigenden Kosten wird er direkt durch den Preis für Versicherungsleistungen oder indirekte durch vertraglich Auflagen an den Versicherten weitergeben.

Stakeholder wollen Transparenz

Stakeholder wollen verstehen, wie sich klimabezogene Risiken auf ein Unternehmen und sein Umfeld auswirken, einschließlich des Geschäftsmodells, der Strategie und der Beurteilungen und Annahmen, die für Schätzungen verwendet werden. Diese Informationen sind notwendig, um zu beurteilen, wie Unternehmen mit diesenHerausforderungen umgehen und welchen Einfluss diese Risiken auf die langfristigen Aussichten eines Unternehmens haben. Aus Sicht des Portfoliomanagements eines (institutionellen) Investors besteht heutzutage kein Zweifel, dass der Klimawandel und extreme Wetterrisiken in die Unternehmensbewertung einfließen können und sollten.

Es besteht die klare Erwartung, dass Unternehmen das Klimarisiko bei der Erstellung ihrer Jahresberichte sowohl im Lagebericht als auch im Jahresabschluss berücksichtigen sollten. Diese Erwartung hat Larry Fink in seinem CEO Letter 2021 auch ebenso deutlich formuliert.

Selbst wenn Unternehmen feststellen, dass klimabezogene Risiken auf der Grundlage ihrer Geschäftstätigkeit derzeit keinen wesentlichen quantitativen Einfluss auf den Ansatz und die Bewertung von Vermögenswerten und Schulden im Jahresabschluss haben, gibt es einen zunehmenden Fokus und die Erwartung von Regulierungsbehörden, öffentlichen Auftraggebern und Investoren, dass mehr Informationen zu diesem Thema im Geschäftsbericht bereitgestellt werden. Infolgedessen ist es insbesondere für Unternehmen, die in Sektoren tätig sind, die stärker vom Klima beeinflusst werden, wichtig, die Angaben innerhalb und außerhalb des Abschlusses zu überdenken und zu prüfen, ob klimabezogene Risikoanalysen hinreichend enthalten sind. Für einige Unternehmen wird sich dies in Angaben zum Klimarisiko-Management im Lagebericht und in Angaben zu „wesentlichen Ermessensentscheidungen“ sowie „Quellen von Schätzungsunsicherheiten“, die bestimmte Vermögenswerte oder Schulden betreffen, im Anhang zum Abschluss manifestieren.

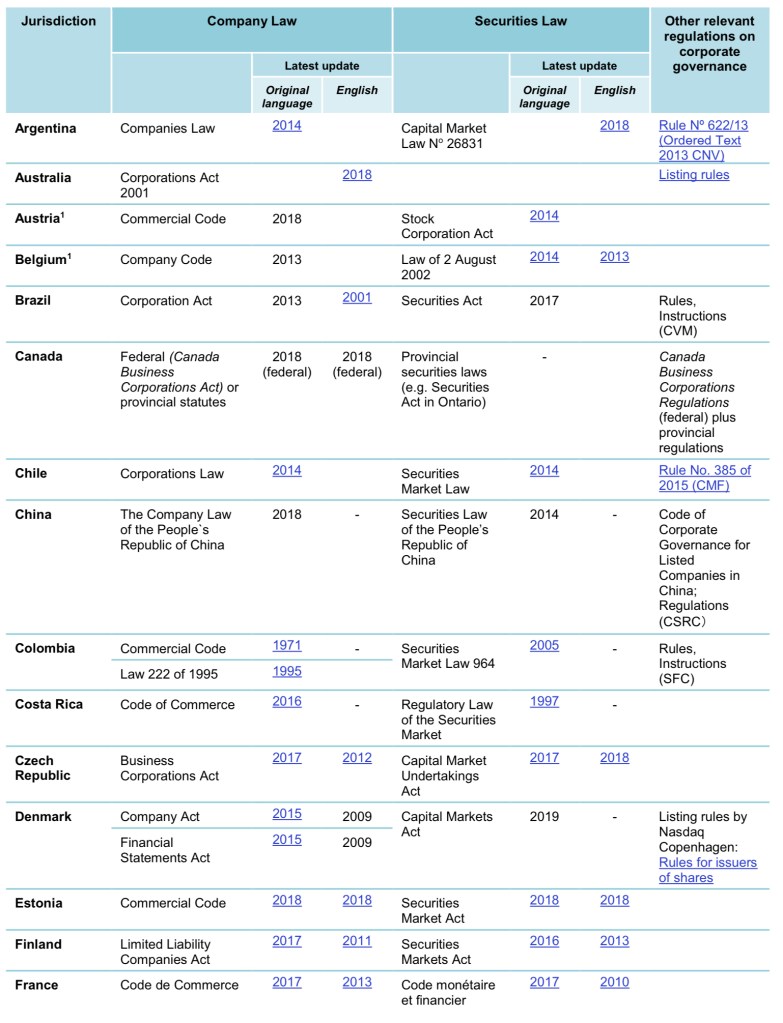

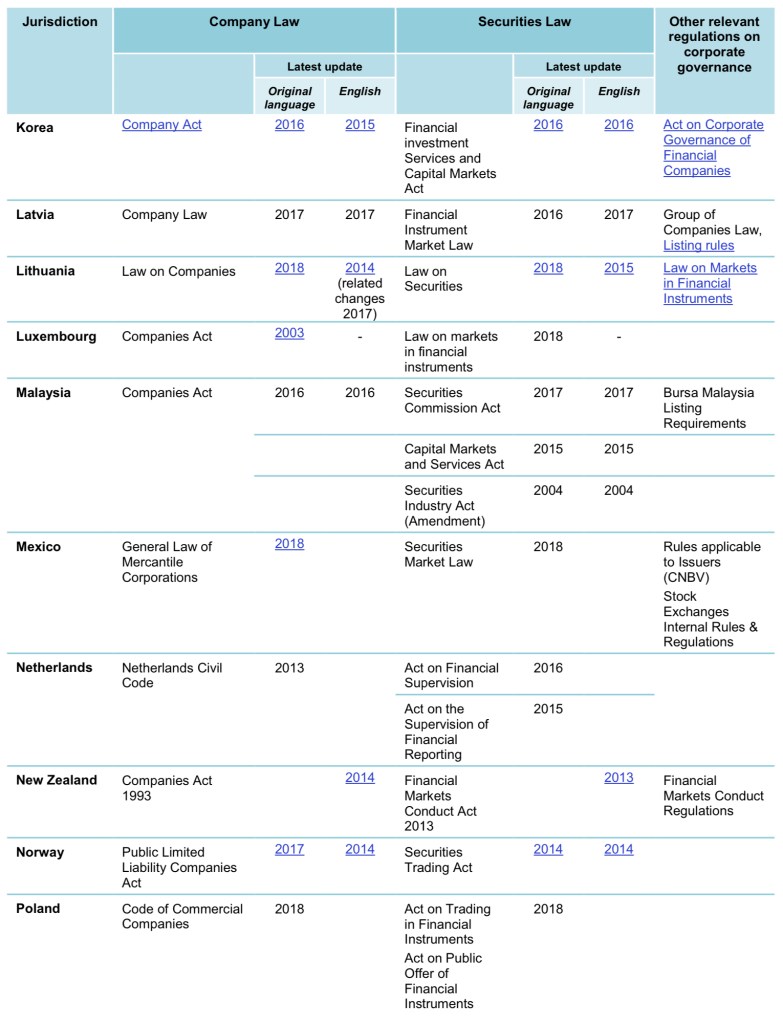

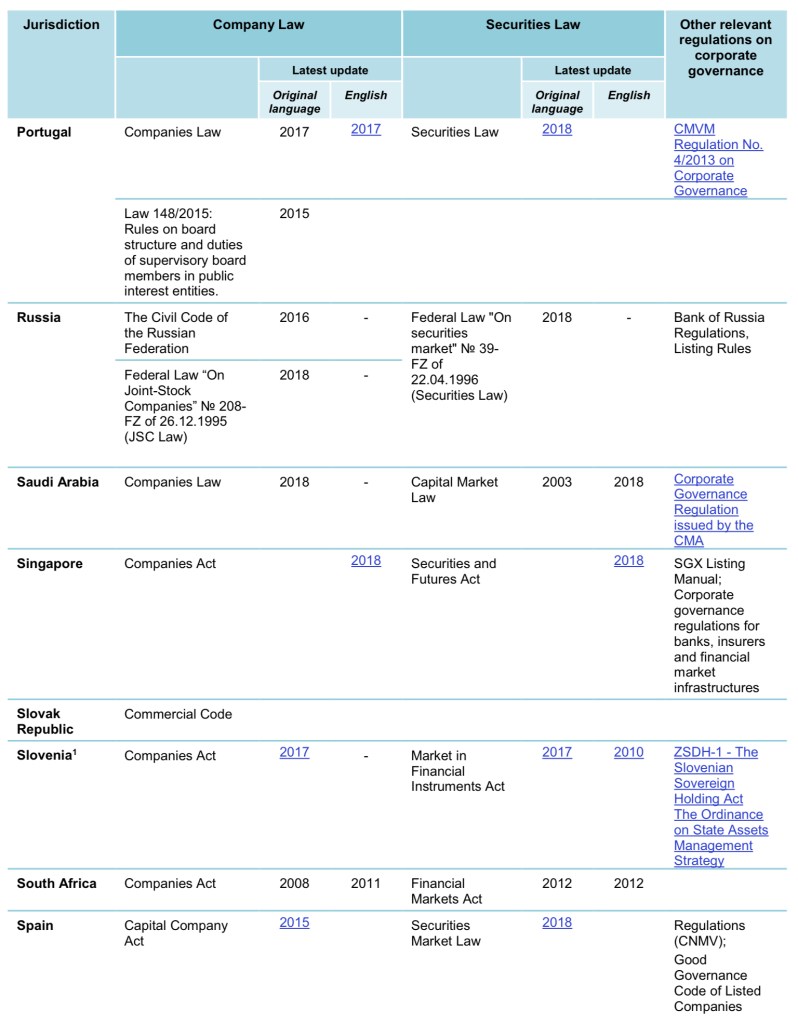

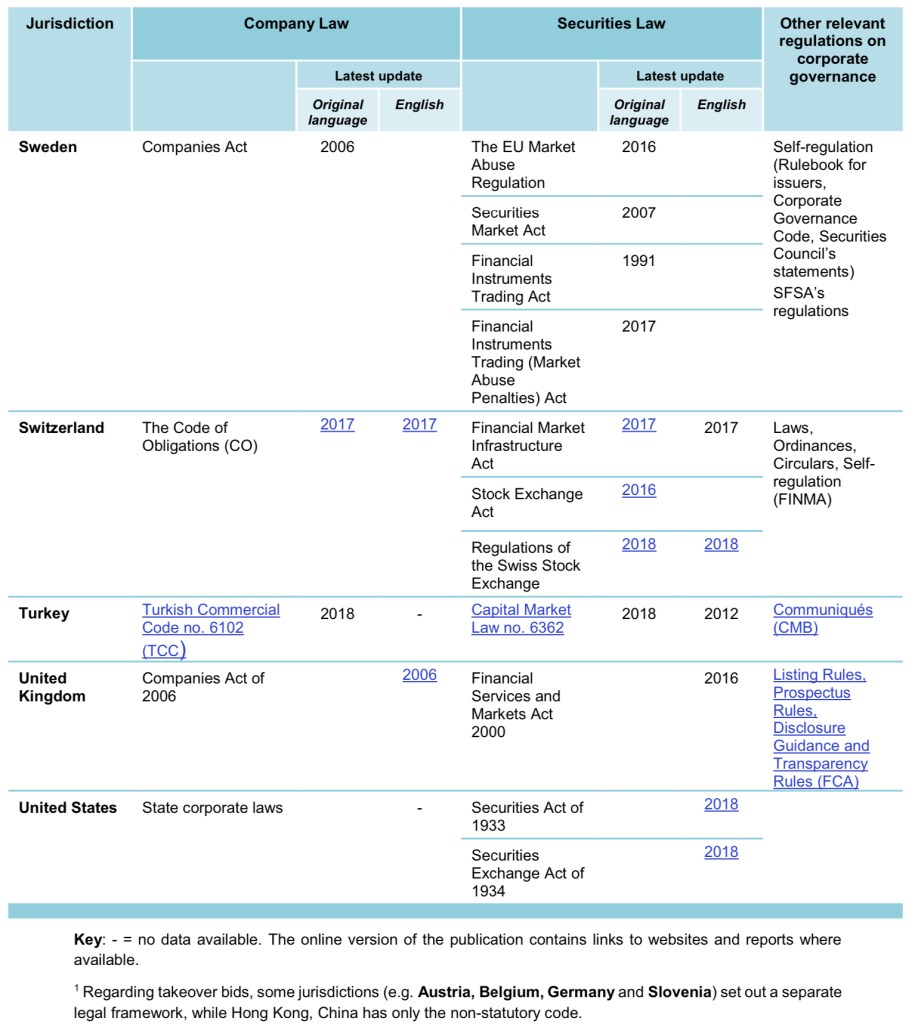

Der Fokus auf klimabezogene Risiken ist nicht auf ein Land, einen Wirtschaftsraum im engeren beschränkt. So hat beispielsweise die britische Aufsichtsbehörde Prudential Regulation Authority ihre Erwartungen an den Umgang von Versicherern mit finanziellen Risiken, die sich aus dem Klimawandel ergeben, dargelegt. Die britische Finanzaufsichtsbehörde Financial Conduct Authority plant die Einführung von Vorschriften, die eine verstärkte Berichterstattung über Klimarisiken vorsehen. Gleiches gilt für die EU. Ähnliche Regelungen finden sich in den USA, Australien und für die asiatischen Finanzplätze.

Darüber hinaus hat die IFRS Foundation im Jahr 2020 Informationsmaterial veröffentlicht, das veranschaulicht, wann die Auswirkungen von klimabezogenen Sachverhalten bei der Anwendung der Prinzipien in den Rechnungslegungsstandards berücksichtigt werden müssen. Die IFRS Foundation prüft derzeit auch die Notwendigkeit eines globalen Regelwerks von international anerkannten Nachhaltigkeitsstandards und lotet die Unterstützung für ihre Rolle bei der Entwicklung solcher Standards aus.

2017 – Geburtsstunde der TCFD

Im Jahr 2017 wurde von der Taskforce on Climate related Financial Disclosure (TCFD), die vom Financial Stability Board der G20 eingerichtet wurde, die erste substanzielle Richtlinie zu Klimarisiken für den Finanzsektor veröffentlicht.

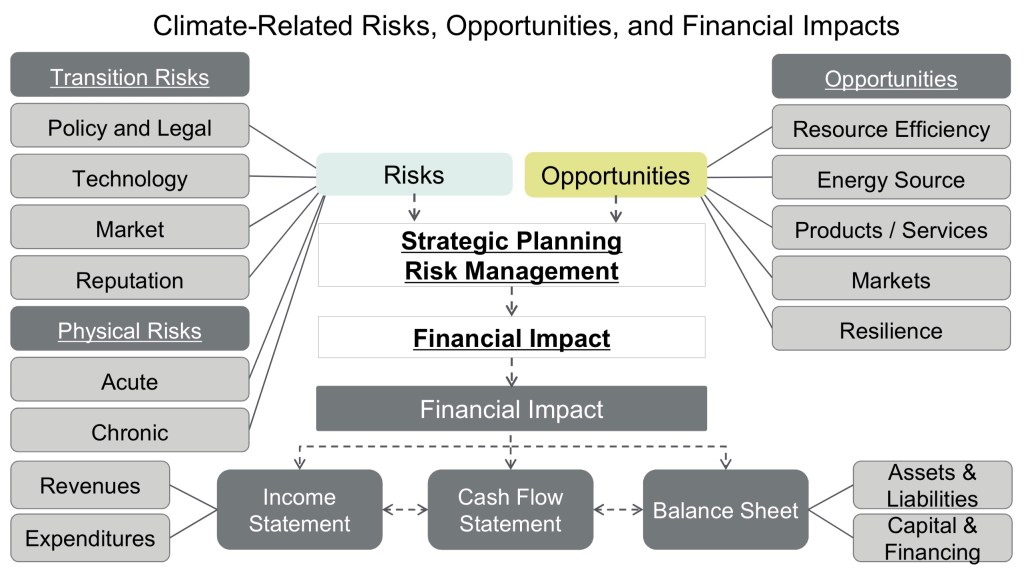

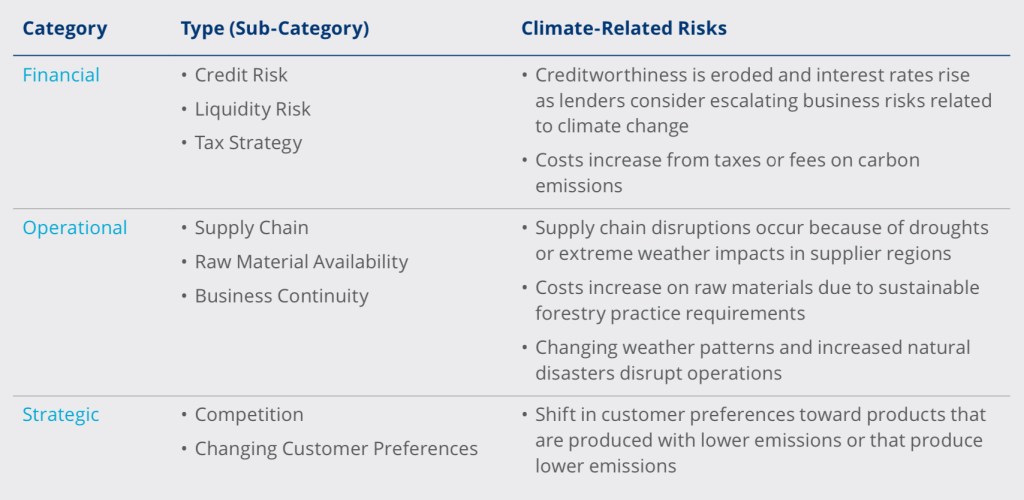

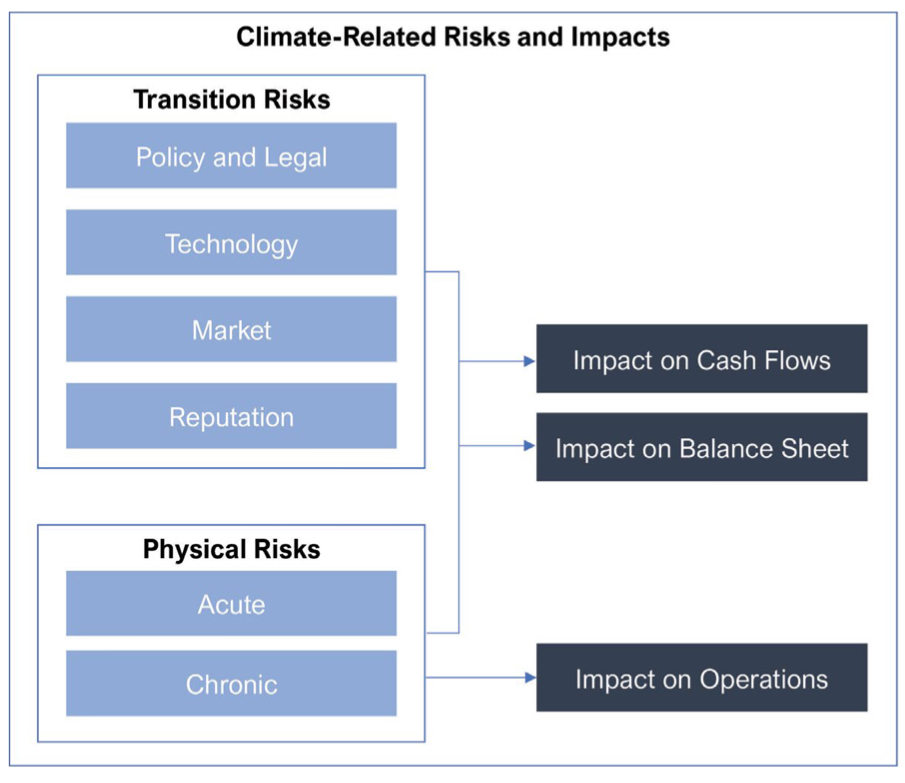

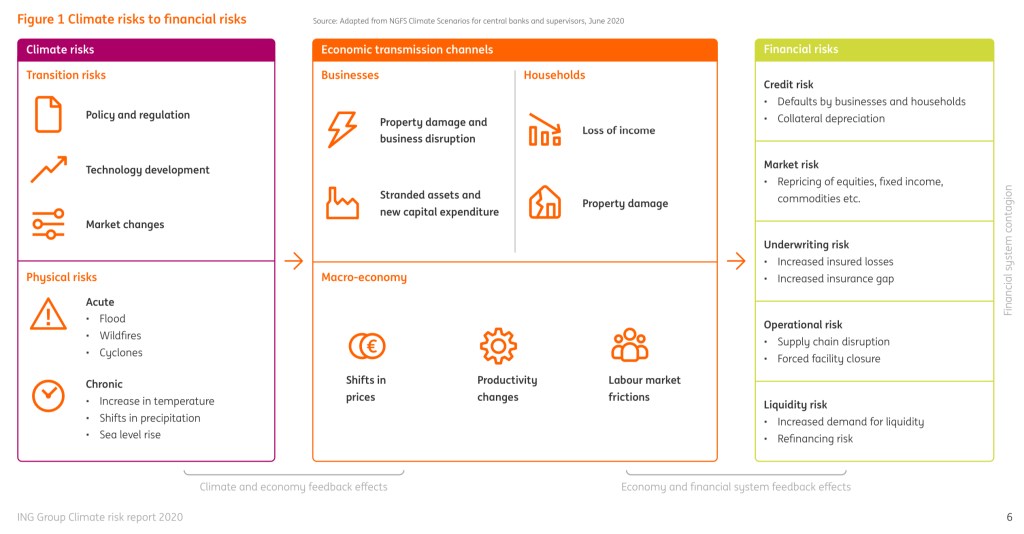

Das TCFD identifizierte eine breite Palette von Klimarisiken und wie diese die Gewinn- und Verlustrechnung, den Cashflow und die Bilanz eines Unternehmens beeinflussen können.

Das TCFD gab Empfehlungen heraus, die:

- Identifizierung und Beschreibung der Arten von Klimarisiken und ihrer potenziellen finanziellen Auswirkungen.

- eine Liste von Geschäftsbereichen identifiziert, die am wahrscheinlichsten von Klimarisiken betroffen sind.

- Empfehlungen zur Offenlegung in den Bereichen Governance, Strategie, Risikomanagement Strategie, Risikomanagement und die Messgrößen und Ziele des Unternehmens.

Die Empfehlungen des TCFD wurden weltweit von Unternehmen aller Branchen als Best Practice übernommen. Viele globale Aufsichtsbehörden beziehen sich auf das TCFD, um Überlegungen zur Offenlegung von klimabezogenen Risiken zu leiten. Basierend auf der jüngsten Jahresberichterstattung z.B. für Australien, die am 20. Oktober 2020 verfügbar war, berichten 58 % der ASX100 unter Verwendung des TCFD-Rahmenwerks und eine beträchtliche Anzahl von Unternehmen hat die TCFD-Leitlinien übernommen, wenn sie die Diskussion über klimabezogene Risiken in den vorderen Teil des Jahresberichts aufnehmen.

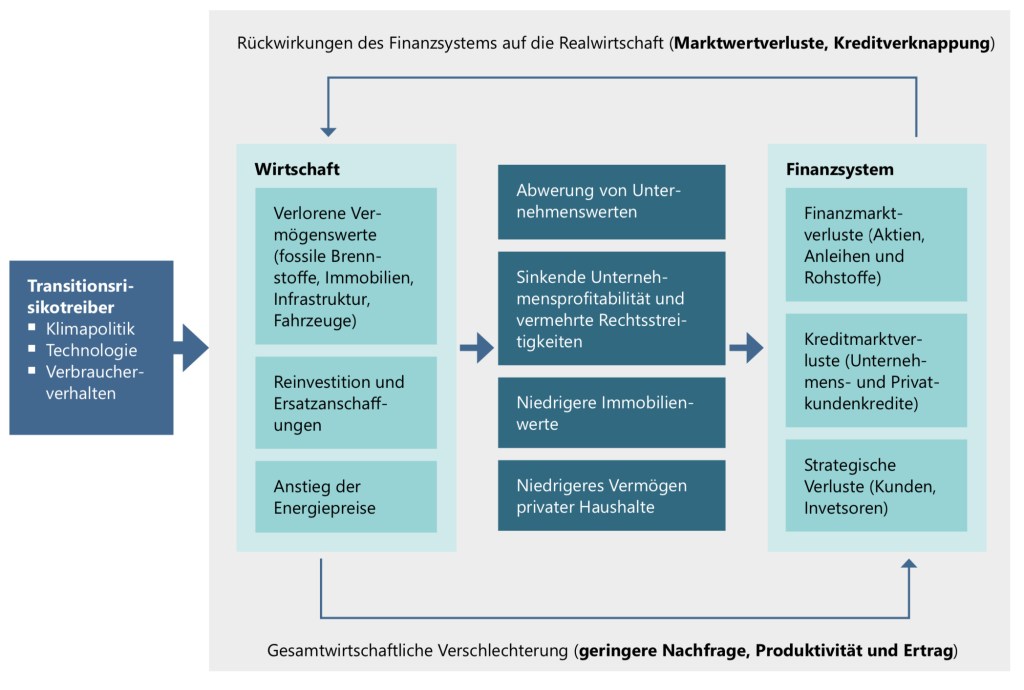

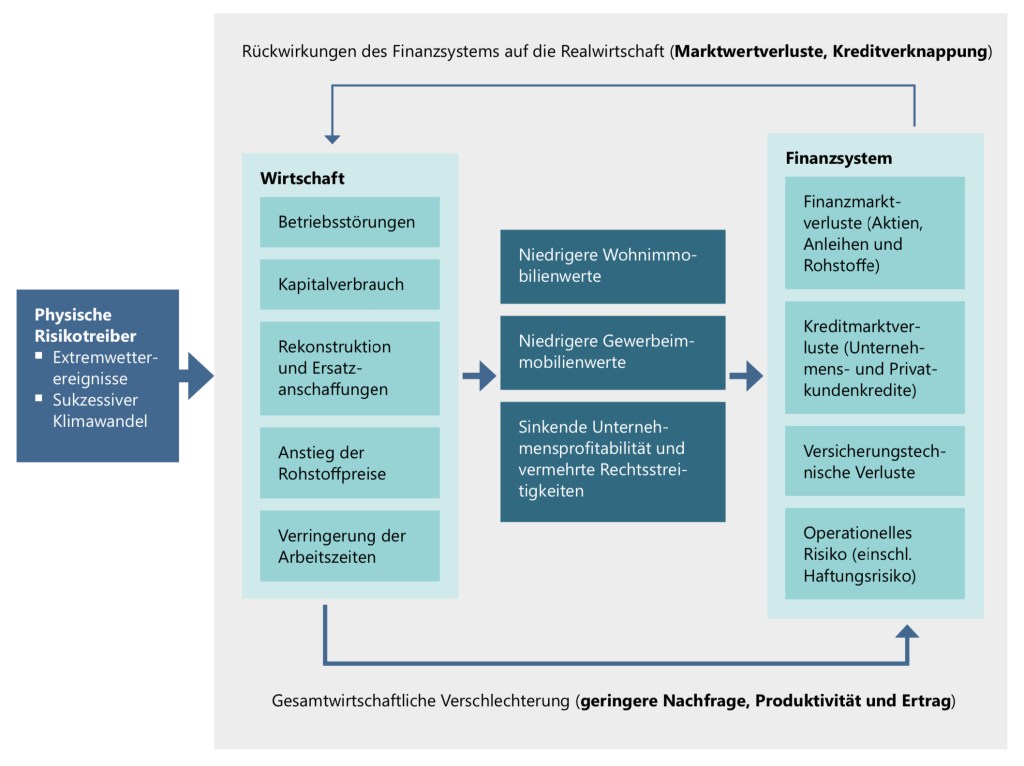

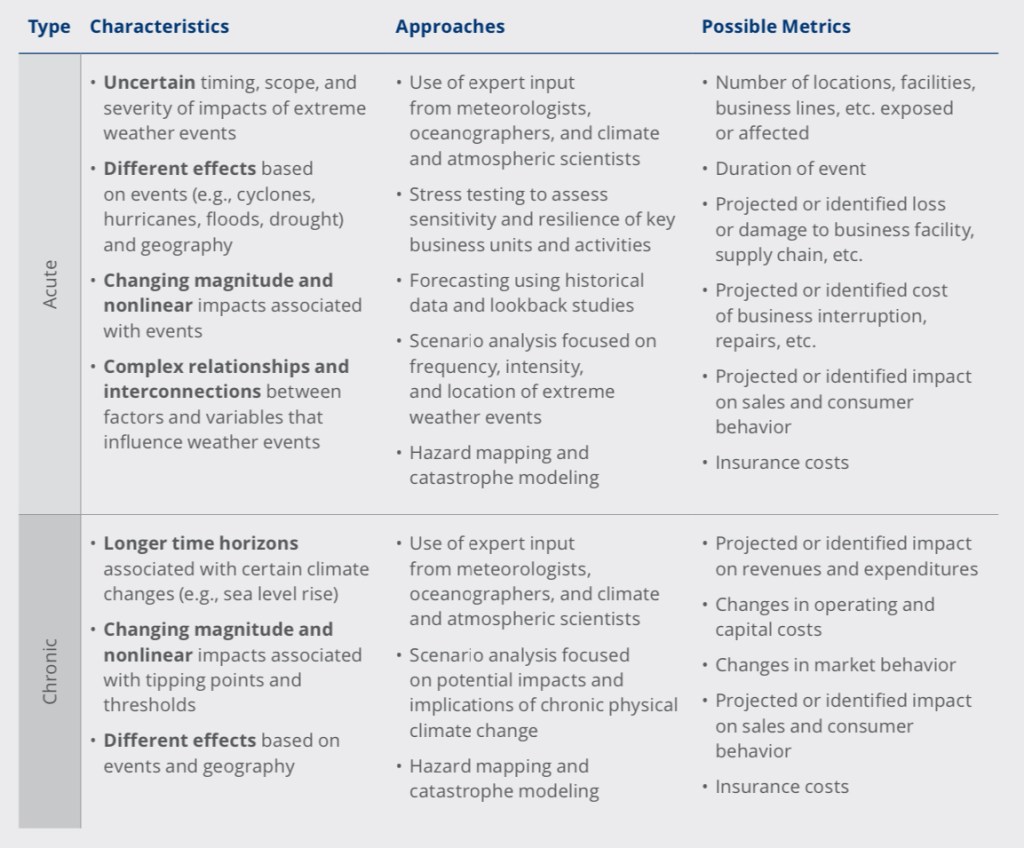

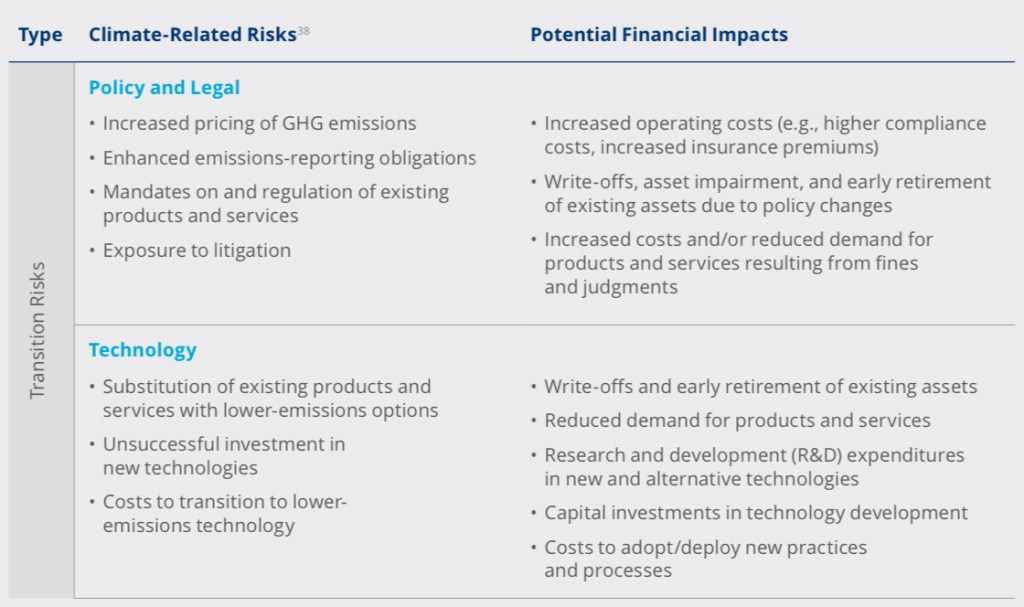

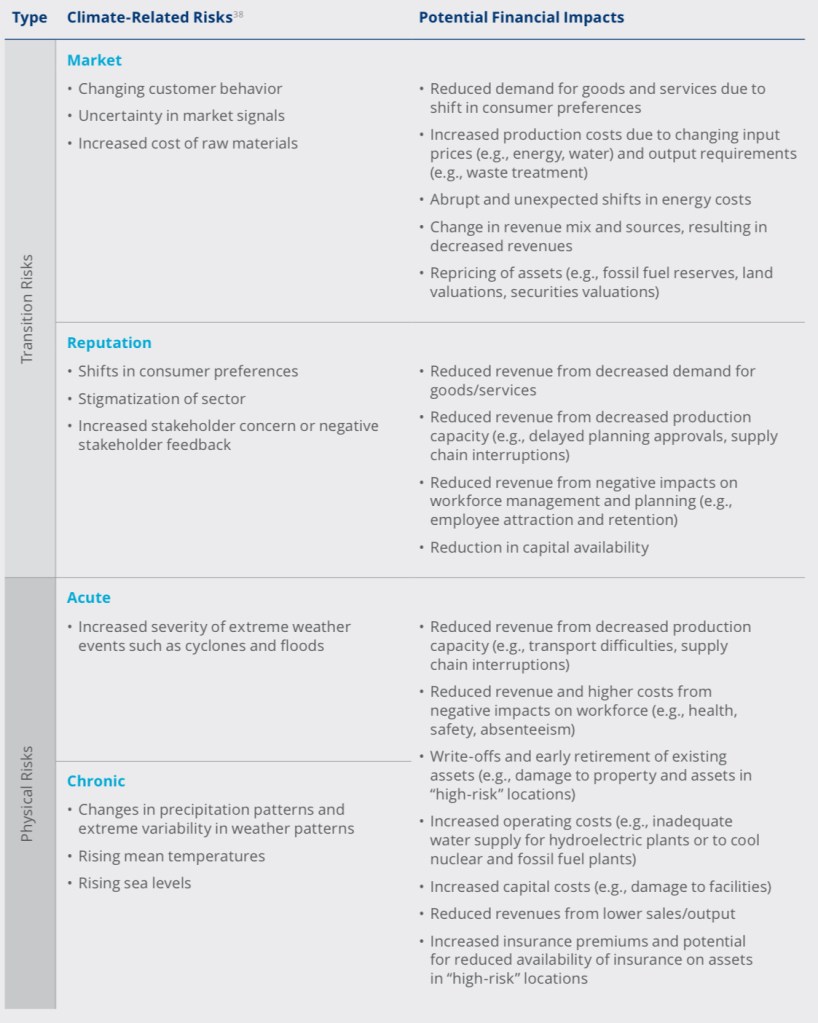

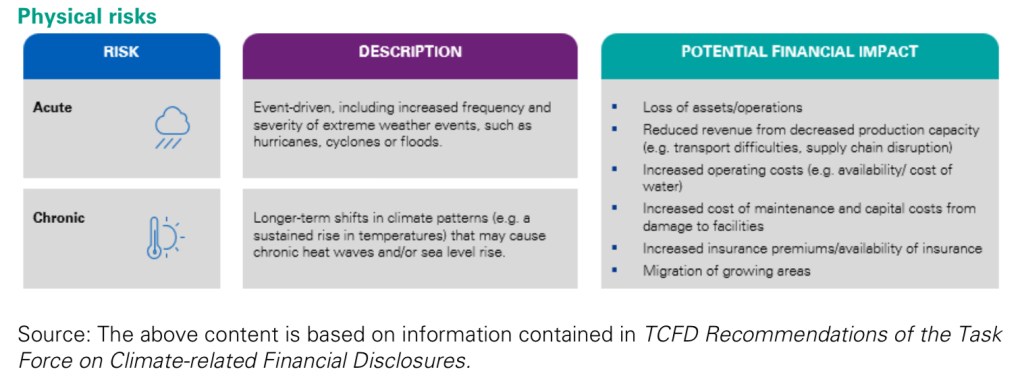

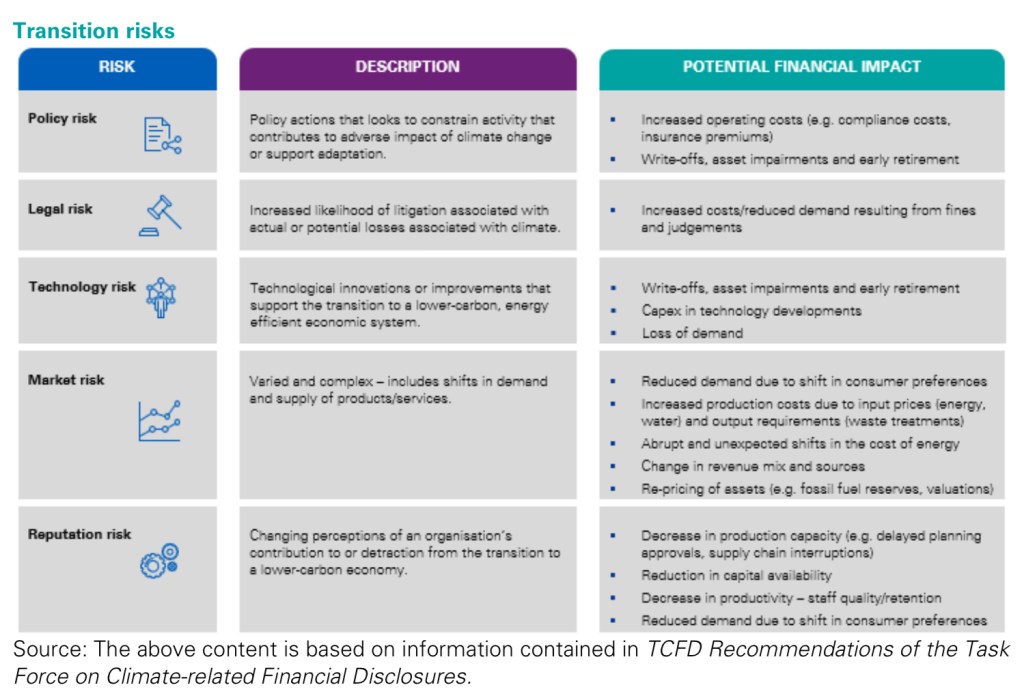

Das TCFD unterteilt klimabezogene Risiken in zwei Hauptkategorien:

- Risiken im Zusammenhang mit den materiellen Auswirkungen des Klimawandels (physical risks) und

- Risiken im Zusammenhang mit dem Übergang zu einer kohlenstoffärmeren Wirtschaft (transition risks).

Zu 1)

Physical Risks ergeben sich aus den physischen Auswirkungen des Klimawandels auf den Betrieb, die Belegschaft, die Märkte, die Infrastruktur, die Rohstoffe und die Vermögenswerte von Unternehmen. Physical Risks, die vom Klimawandel ausgehen, können ereignisbezogen (akut) sein, wie z. B. eine erhöhte Schwere von extremen Wetterereignissen (z. B. Wirbelstürme, Dürren, Überschwemmungen und Brände). Sie können sich auch auf längerfristige (d. h. chronische) Verschiebungen bei Niederschlag und Temperatur und eine erhöhte Variabilität der Wettermuster (z. B. Anstieg des Meeresspiegels) beziehen.

- Gebäude sind in zunehmendem Maße Schäden und/oder Zerstörungen durch Überschwemmungen, Waldbrände und andere extreme Wetterereignisse ausgesetzt (z. B. haben zwischen 2005 und 2017 die durch den Anstieg des Meeresspiegels verursachten Überschwemmungen 15,9 Mrd. USD an relativen Immobilienwerten für 28,6 Millionen Küstengrundstücke in 18 Staaten an der Ost- und Golfküste der USA vernichtet). QUELLE

- Die Versorgungsinfrastruktur wird zunehmend durch klimabedingte Störungen beeinträchtigt (z. B. wird für einen Großteil der kontinentalen USA bis 2040 ein wärmerer Sommer und eine Verdreifachung der Tage mit extremer Hitze prognostiziert, was zu einem Anstieg der Ausgaben für private und gewerbliche Stromversorgung um 6 bis 18 % führen wird); (The Rhodium Group (2017): Assessing the Effect of Rising Temperatures: The Cost of Climate Change to the U.S. Power Sector. Prepared by Kate Larsen, John Larsen, Michael Delgado, Whitney Herndon and Shashank Mohan.)

- Die Pflanzenproduktion wird durch Veränderungen bei den Ernten und den Produktionskosten beeinflusst, was sich auf den Preis, die Quantität und die Qualität der landwirtschaftlichen Produkte auswirkt (z. B. prognostiziert die Europäische Umweltagentur, dass der Klimawandel zu einem Rückgang der Pflanzenproduktivität in Südeuropa führen wird, wo die Erträge von nicht bewässerten Pflanzen wie Weizen, Mais und Zuckerrüben bis 2050 voraussichtlich um 50 % sinken werden); (European Environment Agency (2019): Climate change adaptation in the agriculture sector in Europe)

- Die Fischerei wird durch veränderte Meeres- und Süßwasserbedingungen, die Versauerung der Ozeane, invasive Arten und Schädlinge beeinträchtigt werden (z. B. wird der Lebensraum für Kaltwasserfische in Südontario, Kanada, bis 2025 voraussichtlich um 67 % abnehmen; und die Populationen des Seesaiblings könnten bis 2100 um 40 % zurückgehen); (Council of Canadian Academies. 2019. Canada’s Top Climate Change Risks, Ottawa (ON): The Expert Panel on Climate Change Risks and Adaptation Potential, Council of Canadian Academies.)

- Festverzinsliche Anlagen können auch durch Naturkatastrophen und extreme Wetterereignisse beeinträchtigt werden, was zu einer Herabstufung der Kreditwürdigkeit von Kommunen, Staaten und Ländern und zu einem Wertverfall der Schulden führt (z. B. stufte Moody’s nach dem Hurrikan Harvey im Jahr 2017 die texanische Stadt Port Arthur von A1 auf A2 herab, aufgrund ihrer „schwachen Liquiditätsposition, die zusätzlichen finanziellen Verpflichtungen aus den jüngsten Hurrikanschäden ausgesetzt ist, die über den regulären Betriebsumfang der Stadt hinausgehen“). QUELLE

Zu 2)

Transition Risks, Übergangsrisiken, ergeben sich aus den politischen, rechtlichen, technologischen und Marktveränderungen, die beim Übergang zu einer kohlenstoffärmeren Weltwirtschaft auftreten. Das Übergangsrisiko umfasst auch das „Risiko gestrandeter Vermögenswerte“ – Abschreibungen auf kohlenstoffintensive Vermögenswerte, die schnell unbrauchbar werden oder an Wert verlieren könnten. Zu den Übergangsrisiken gehören politische Emissionsbeschränkungen, die Auferlegung einer Kohlenstoffsteuer, Wasserbeschränkungen, Landnutzungsbeschränkungen oder -anreize, Marktnachfrage- und -angebotsverschiebungen sowie Reputationserwägungen.

Die globale Finanzgemeinschaft reagiert

In der Erkenntnis, dass physische Klimarisiken oft zu materiellen Verlusten führen,

betont die globale Finanzgemeinschaft die Notwendigkeit der Offenlegung von Klimarisiken und der Integration in das Portfoliomanagement.

Ein paar Beispiel:

- Die Task Force on Climate-Related Financial Disclosures (TCFD), das Sustainability Accounting Standards Board (SASB) und das kanadische Expert Panel on Sustainable Finance (EPSF) haben Investoren auf ihre treuhänderische Pflicht hingewiesen, Klimarisiken zu bewerten, offenzulegen und in das Portfoliomanagement zu integrieren. TCFD, SASB, EPSF

- Das Network of Central Banks and Supervisors for Greening the Financial System (NGFS) stellte fest, dass Klimarisiken eine Quelle finanzieller Risiken sind, die alle Akteure in der Wirtschaft (Haushalte, Unternehmen, Regierungen) über alle Branchen und alle Regionen hinweg betreffen, und forderte die Zentralbanken auf, Klimarisikofaktoren in die eigenen Portfoliomanagemententscheidungen zu integrieren.

- Der Internationale Währungsfonds stellte im April 2020 fest, dass Investoren das physische Klimarisiko derzeit nur unzureichend einpreisen und sprach sich für eine bessere Offenlegung von Klimarisiken und Stresstests aus.

- Wertpapieraufsichtsbehörden begannen, Richtlinien in Bezug auf die Offenlegung wesentlicher Klimarisiken durch Emittenten herauszugeben, was auf die Möglichkeit einer verpflichtenden Offenlegung in naher Zukunft hindeutet. Kanada, SEC

- Die Rechtsprechung hat den Klimawandel und die damit verbundenen Risiken als selbstverständlich, unumstritten und unanfechtbar akzeptiert, so dass es für Verwaltungsräte nahezu unmöglich wäre, das Risiko des Klimawandels abzulehnen – Gerichte verlangen von Aufsichtsorganen, sich über die wesentlichen Fakten zu informieren, während sie die ihnen vorgelegten Informationen bewerten und sich beraten lassen. QUELLE

Die Charakterisierung des physischen Klimarisikos ist jedoch ein Prozess, der tiefgreifendes technisches Wissen über die potenziellen Auswirkungen erfordert, die in den verschiedenen Regionen und Sektoren sehr unterschiedlich sind. Obwohl es technische Rahmenwerke für die Bewertung von Klimarisiken gibt, wie z. B. den Climate Lens-Ansatz von Infrastructure Canada und das Public Infrastructure Engineering Vulnerability Committee (PIEVC) Protocol, werden Klimarisiko-Bewertungen nur stückweise durchgeführt. Darüber hinaus gibt es keine standardisierte Anleitung für die praktische Einbeziehung des physischen Klimarisikos in das institutionelle Portfoliomanagement, z.B. ausgehend von einer branchenbezogenen Basis.

Status Quo bei institutionellen Anlegern

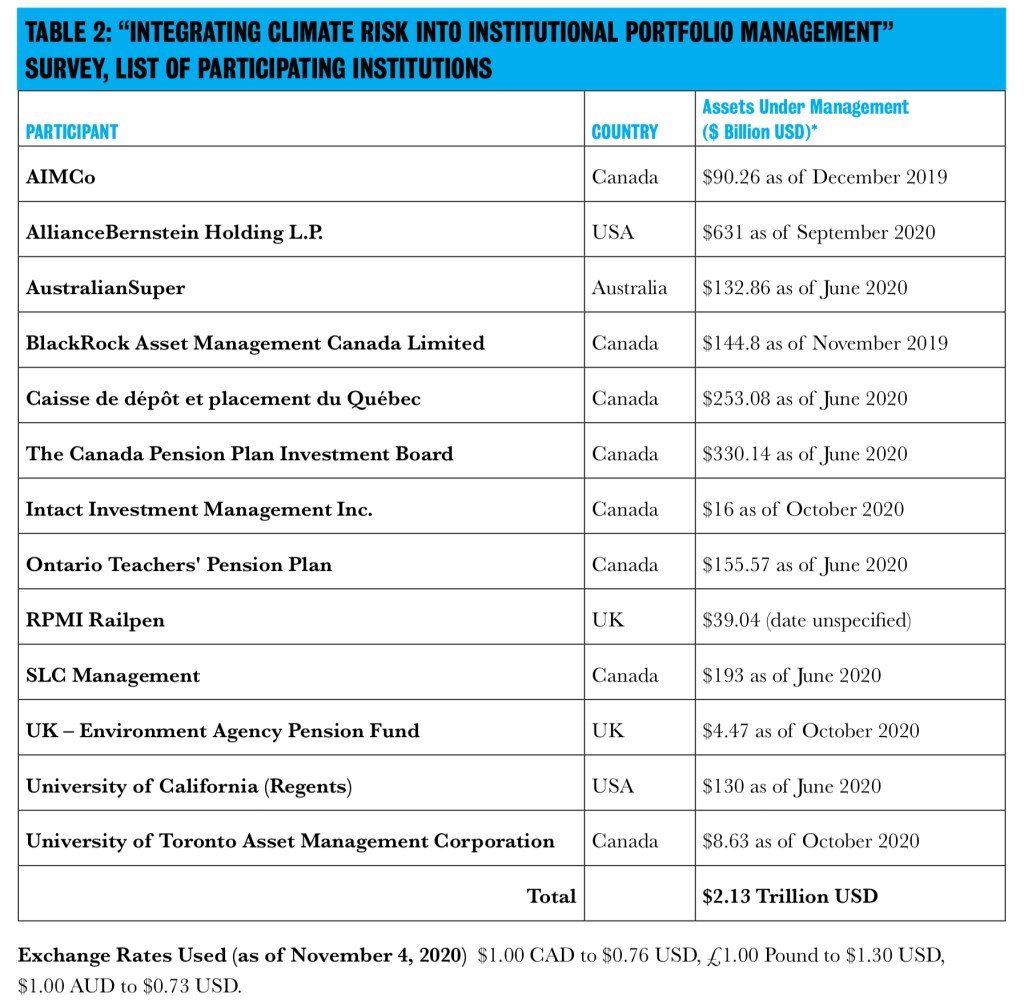

Im Jahr 2019 führten das Intact Centre on Climate Adaptation, das Stanford Global Projects Center und das Global Risk Institute eine internationale Umfrage mit dem Titel „Integrating Climate Risk into Institutional Portfolio Management“ bei 50 institutionellen Investoren durch.

Der Zweck der Umfrage war zweierlei:

- den Grad der aktuellen Integration des Physical Risks in das Portfoliomanagement und in Investitionsanalysen zu bewerten, und

- den praktischen Nutzen von Klimarisiko-Matrizen zur Unterstützung von Portfoliomanagern bei der Integration des physischen Klimarisikos in das Portfoliomanagement zu erproben.

Die Umfrage wurde zwischen dem 1. und 31. Oktober 2019 durchgeführt. Von den 50 eingeladenen Institutionen nahmen 13 teil

Die 13 Unternehmen repräsentieren ein verwaltetes Vermögen von knapp über 2 Billionen USD. Der Teilnehmerkreis lässt sich durch folgendene Kriterien charakterisieren:

- Verwaltetes Vermögen: Größenordnung von „klein“/$7 Milliarden bis „groß“/$500 Milliarden;

- Diversität der Fondsmanagement-Organisationen/Mandate: Pensionsfonds, Sach- und Unfall- sowie Lebens- und Krankenversicherungsgesellschaften und Universitätsstiftungen; und

- Geografische Vertretung: Nordamerika, Australien und Europa

Die Umfrage ergab, dass die Mehrheit der Befragten (62 %) die Auswirkungen des physischen Klimawandels noch nicht in die finanzielle Bewertung von Vermögenswerten umgesetzt hat, aber die Mehrheit (54 %) gab an, dass sie physische Klimarisiken als ein „sehr hohes“ oder „etwas hohes“ materielles Problem ansehen. Qualitative Umfrageantworten wiesen auf zwei Schlüsselfaktoren hin, die die finanzielle Bewertung von Vermögenswerten unter dem Gesichtspunkt des physischen Klimarisikos behindern:

- Mangel an entscheidungsfreundlicher Offenlegung von Klimadaten durch die Emittenten; und

- Das Fehlen von standardisierten Best Practices für die Integration von Klimarisiken in das Portfoliomanagement.

In Bezug auf diese beiden Faktoren bietet das Instrument der Klimarisiko-Matrix einen sinnvollen Steuerungsansatz (hierzu auch noch weiter unten in diesem Blog-Beitrag) , da sie die wesentlichsten physischen Klimarisiken und Risikominderungsmaßnahmen, die von Unternehmen innerhalb bestimmter Branchen offengelegt werden sollten, kurz und prägnant umreißen. Die Umfrage zeigte, dass es einen generellen Mangel an formaler Schulung von Vorstandsmitgliedern, C-Suite-Führungskräften und Portfoliomanagern in Bezug auf Klimarisiken gibt, was die Schwierigkeiten bei der Integration von physischen Klimarisiken in das institutionelle Portfoliomanagement sowie die Unternehmensführung noch verstärken kann:

- 46% der Umfrageteilnehmer gaben an, dass entweder „keines“ ihrer Vorstandsmitglieder eine formale Schulung zum Thema Klimarisiko erhalten hat, oder sie waren sich nicht sicher, in welchem Umfang die Vorstandsmitglieder Schulungen zum Thema Klimarisiko erhalten haben;

- 23% der Umfrageteilnehmer gaben an, dass ihre Chief Strategy Officers keine formale Schulung zum Thema Klimarisiko erhalten haben, und 31% gaben an, dass sie sich über das Ausmaß der Klimarisiko-Schulungen, die die Chief Strategy Officers erhalten haben, nicht sicher waren;

- 31% der Umfrageteilnehmer gaben an, dass ihre Chief Investment Officers keine formale Schulung zum Thema Klimarisiko erhalten haben, und 15% gaben an, dass sie sich über das Ausmaß der Klimarisiko-Schulungen, die die Chief Investment Officers erhalten haben, nicht sicher waren; und

- 46% der Umfrageteilnehmer gaben an, dass entweder „keiner“ ihrer Portfoliomanager eine formale Schulung zum Thema Klimarisiko erhalten hat oder sie waren sich nicht sicher, in welchem Umfang die Portfoliomanager Schulungen zum Thema Klimarisiko erhalten haben.

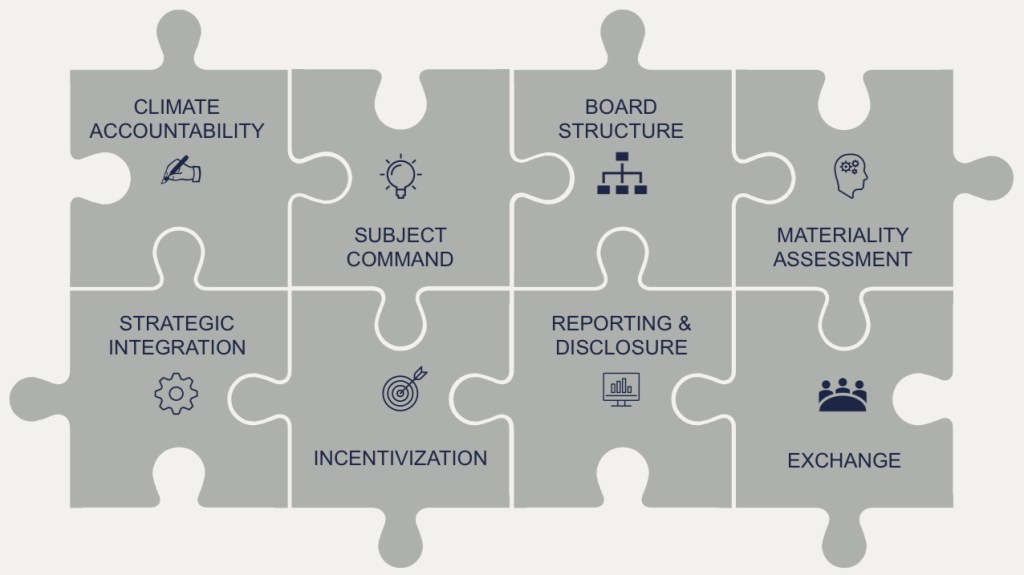

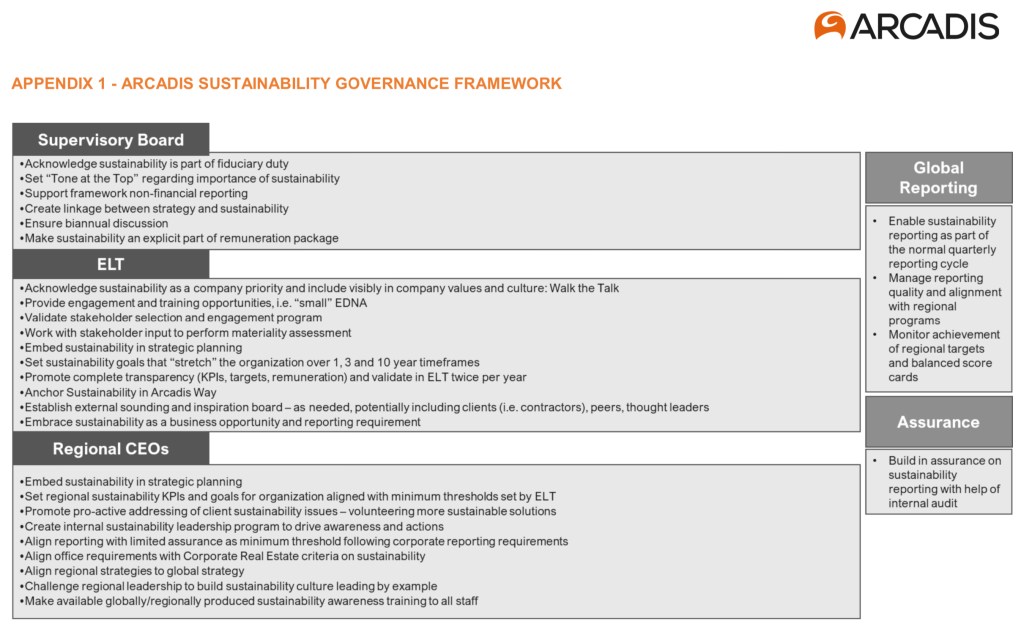

Es besteht ein offensichtlicher Bedarf an Fortbildung zum Thema Klimarisiko unter institutionellen Investoren und auf Unternehmensseite, um ein hinreichendes Verständnis darüber zu erlangen, wie die Richtlinien der Task Force on Climate-Related Financial Disclosures und des Sustainability Accounting Standards Board in die Unternehmenspraxis umgesetzt und als „business as usual“ integriert werden können.

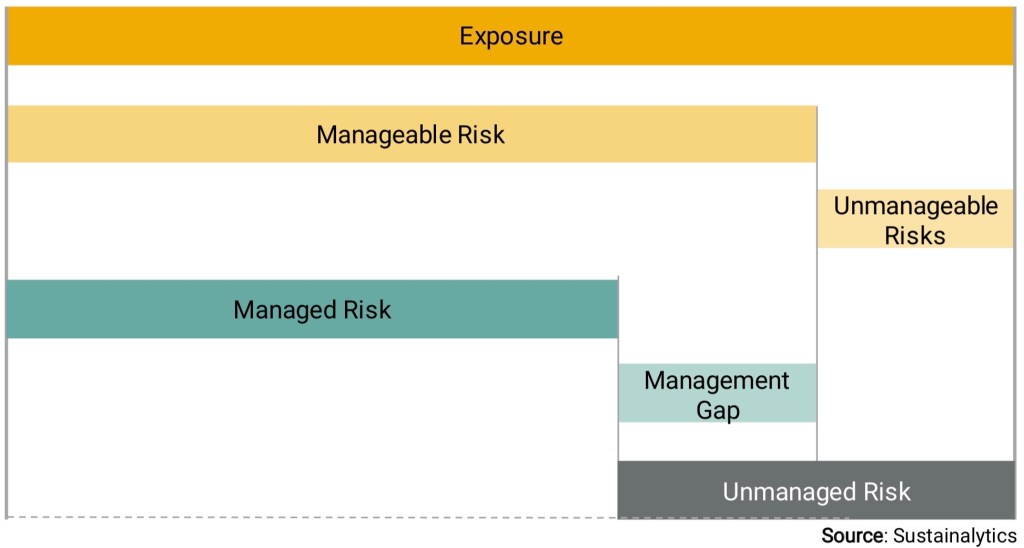

Klimarisiko managen – methodische Optionen

Die Notwendigkeit, das Klimarisiko in der Unternehmensführung zu berücksichtigen, ist klar – es geht längst nicht mehr um das „Ob?“; die offene Herausforderung ist das „Wie?“. Leider gibt es keine standardisierte Anleitung, wie man das physische Klimarisiko in die Governance einbeziehen kann.

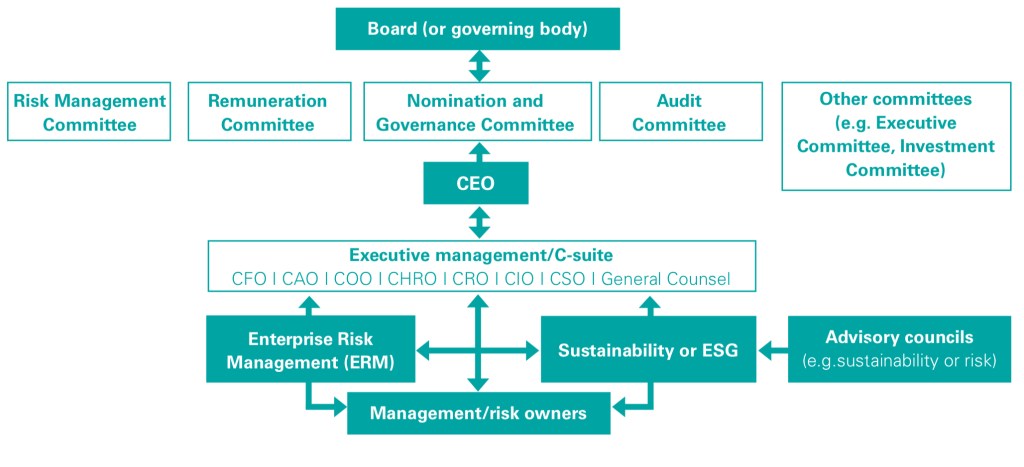

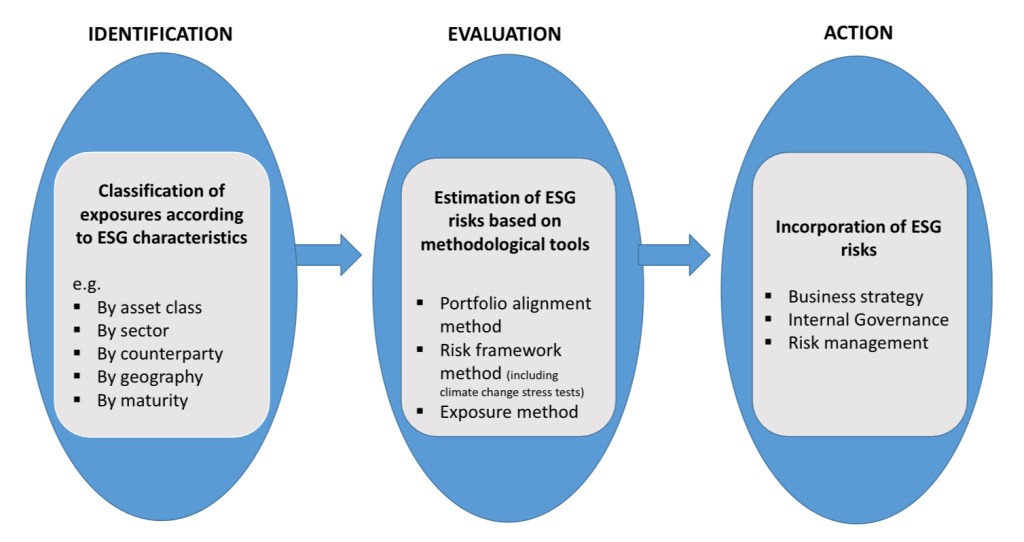

Die Europäische Bankenaufsichtsbehörde (EBA) hat ein Diskussionspapier zum Thema Management und Beaufsichtigung von Umwelt-, Sozial- und Governance-Risiken (ESG-Risiken) veröffentlicht, um Feedback für die Erstellung eines Abschlussberichts zu diesem Thema zu sammeln. Das Diskussionspapier enthält einen umfassenden Vorschlag, wie ESG-Faktoren und ESG-Risiken in den regulatorischen und aufsichtlichen Rahmen für Kreditinstitute und Wertpapierfirmen einbezogen werden könnten. Die Konsultation lief bis zum 3. Februar 2021. Hier lassen sich Hilfestellung für die Einbeziehung von Klimarisiken in die Governance und damit die Unternehmensführung ableiten.

Auch in diesem Kontext ist eine Vorgehensweise in den Schritten >> Identifizieren – Evaluieren – Handeln << zielführend.

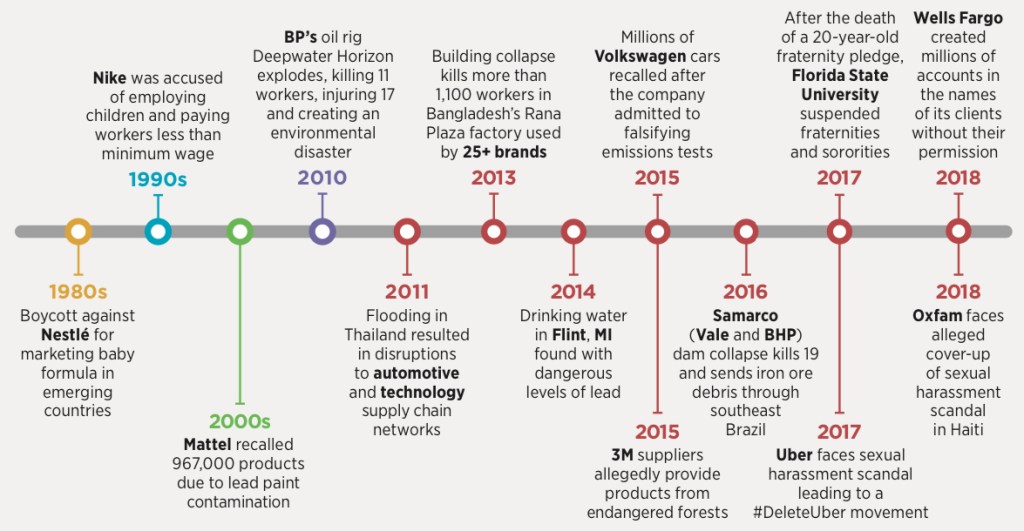

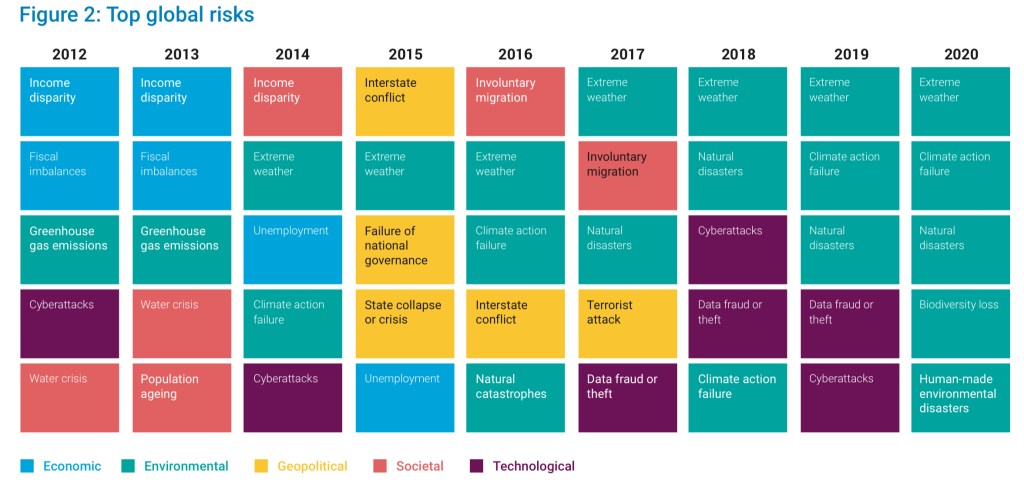

Das Bild auf die Risikolandschaft hat sich über die letzten Jahre gewandelt; technisch indizierte Risiken verlieren gegenüber nachhaltigkeitsbezogenen Risiken an Relevanz in der Top-Priorität.

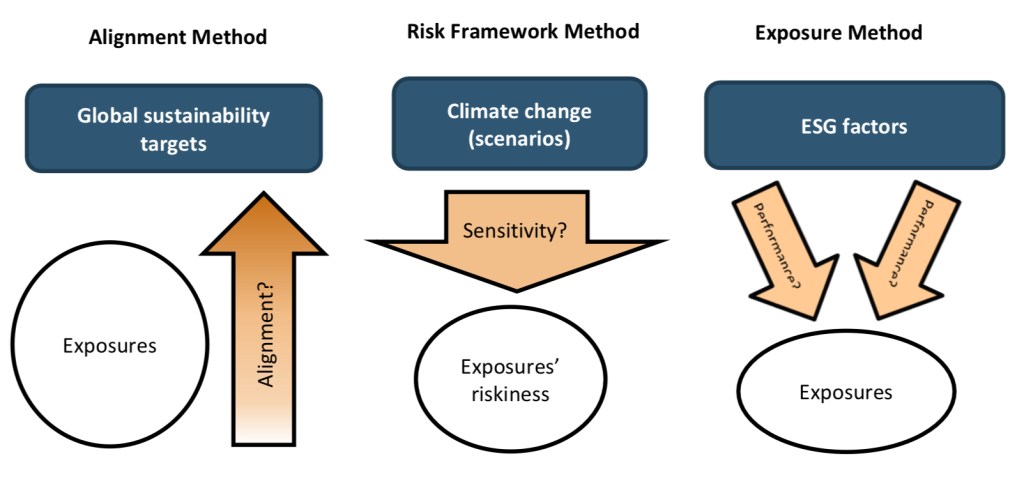

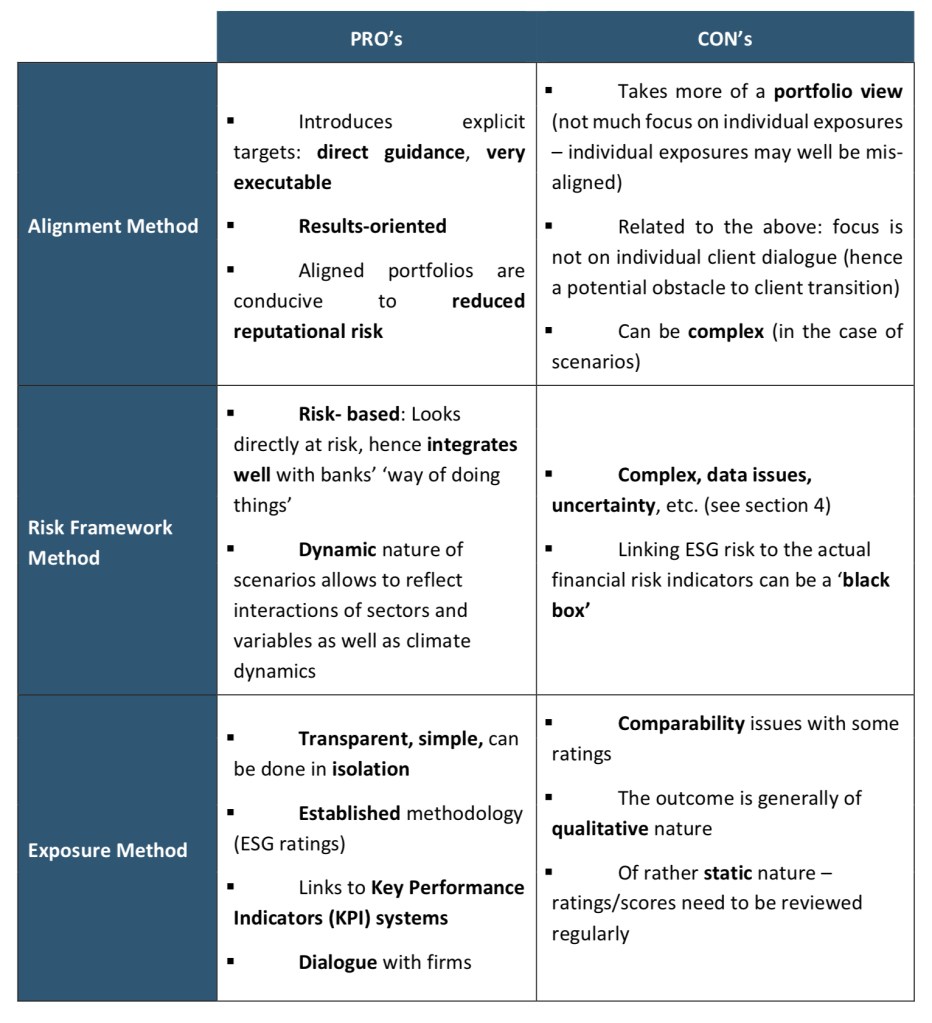

Methodisch werden in dem Diskussionspapier folgende Vorgehensweisen vorgestellt

, die wie folgt erörtert werden.

Ein abschließendes Vorgehen lässt sich daher immer nur im Kontext des eigenen Unternehmens herleiten.

Klimarisiko-Matrix ein Instrument zur Risikosteuerung

Vom Output her gedacht, bietet die Klimarisiko-Matrix (nachfolgend auch “CRM“) ein praktisches, alltagstaugliches und bedarfsgerechtes Instrumentarium, um die zuvor skizzierten Herausforderungen einer guten, zeitgemäßen Unternehmensführung anzugehen. Durch die Kombination der Fähigkeiten von Unternehmern, Investoren und Fachexperten (z. B. Branchenverbände und normsetzende Intuitionen) kann eine skalierte Erstellung von CRMs unter Einbeziehung einer Sektor-Perspektive und Beachtung von Geographien praktisch umgehend beginnen.

Die Klimarisiko-Matrix identifiziert und adressiert die Top 1 bis 2 der Physical Risks, die der Unternehmer in Abstimmung mit Fachexperten innerhalb und/oder außerhalb des Unternehmens als am wesentlichsten für die Beeinträchtigung der Performance seines Unternehmen innerhalb eines bestimmten Industriesektors priorisieren sollte. Diese kondensiert den fachlichen Rat aus Diskussionen von Betriebsleitern oder ähnlich erfahrenen Fachleuten innerhalb von Industriesektoren wider. Basierend auf ihrer kollektiven Erfahrung sind diese Praktiker am besten in der Lage, eine kurze Liste von wesentlichen Mitteln zu identifizieren, durch die bspw. Überschwemmungen, Dürren, Waldbrände, Wind oder andere Gefahren Risiken für Unternehmen innerhalb eines bestimmten Industriesektors darstellen können.

Fachexperten, die in der Regel in Branchenverbänden angesiedelt sind, sind der Schlüssel, um die Einbeziehung von Klimawandel- und Extremwetterrisiken in das sektorspezifische Klimarisikomanagement voranzutreiben. Wesentliche Risiken werden am besten von Branchenmitgliedern mit Erfahrung „vor Ort“ identifiziert – dies sind Fachleute mit jahrzehntelanger Praxiserfahrung auf individueller Basis und hunderten von Jahren Erfahrung im Kollektiv. Fachexperten sind zwar nicht unfehlbar, können aber aufgrund ihrer Erfahrung mit einem Einblick, der auf keinem anderen Weg erreicht werden kann, wesentliche Aussagen darüber treffen, wie sich Überschwemmung, Feuer, extreme Kälte, Wind usw. auf die Wertschöpfung, Produkte, den Geschäftsbetrieb und dessen Kontinuität auswirken.

Für jede physische Klimarisikoauswirkung ist eine Risikominderungsmaßnahme innerhalb einer CRM vorzuschlagen. Priorisierte physische Klimarisikoauswirkungen und Risikominderungsmaßnahmen, die in CRMs präsentiert werden, bieten ein praktisches Format für Unternehmenslenker den Fokus auf die tatsächlich relevanten Aspekte in der Umsetzung („Execution“) von Maßnahmen zu lenken.

Die folgenden aus der Praxis abgeleiteten Vorgehensweise könnte Ihnen bei der Erstellung Ihrer eigenen, spezifischen Klimarisiko-Matrix eine praktische Hilfestellung sein:

- Identifizieren Sie die physischen Klimarisiken/Gefahren, die Sie als am wesentlichsten für Ihren Geschäftsbetrieb erachten (z. B. Überschwemmung, Feuer, Wind usw.);

- Beschreiben Sie bis zu 5 Möglichkeiten, wie Ihr Betrieb durch jede der identifizierten Gefahren beeinträchtigt werden könnte (z. B. Unterbrechung von Dienstleistungen, Stromausfall, Beschädigung von Geräten usw.); und

- kommen Sie zu einem persönlichen Treffen mit relevanten externen/internen Fachleuten/Experten zusammen, um die wesentlichsten Gefahren und die damit verbundenen betrieblichen Herausforderungen zu bestimmen, die sich auf die gesamte Branche auswirken (es sollten nur 2-3 betriebliche Herausforderungen pro Gefahr festgehalten werden).

Sobald die Ergebnisse / Erkenntnisse aus dem vorgenannten Arbeitstreffen festgelegt wurden, sollten die für Sie relevanten Fachexperten drei weitere Aufgaben erarbeiten:

- identifizieren, welche Maßnahmen, wenn überhaupt, vernünftigerweise ergriffen werden könnten, um das identifizierte Risiko/die identifizierte Gefahr zu begrenzen;

- eine Frage ausformulieren, die ein Aufsichtsorgan einem Unternehmen vorlegen könnte, um festzustellen, ob der Unternehmer / die Unternehmensleitung sich des Risikos bewusst ist; und

- konkrete Hinweise darauf geben, was eine „exzellente Reaktion“ oder „gute Reaktion“ des Unternehmens in Bezug auf die Risikominderung darstellen würde.

Aus der Perspektive einer “good Corporate Governance“ obliegt es den Aufsichtsorganen, wie Aufsichtsräten, Beiräten, Family Offices, Verwaltungsräten etc., sicherzustellen, dass das Management dem Klimawandel und dem Extremwetterrisiko angemessene Aufmerksamkeit schenkt (CPA 2017, Wylnco und Musulin 2019, Geneva Association 2019). Sobald ein Aufsichtsorgan ein Risiko erkennt, das wesentlich sein könnte, muss es sich vergewissern, dass das Management sich angemessen mit diesem Risiko befasst. Die Schwierigkeit für Aufsichtsorgane, diese Anweisung auszuführen, kann eine Kombination aus der Tatsache,

- dass unter den Mitgliedern der Geschäftsleitung möglicherweise nicht die entsprechende Expertise vorhanden ist, um klimabezogene Risiken zu bewerten, und/oder

- dass Aufsichtsorgan nicht über eine angemessene Anleitung verfügen, die es ihnen ermöglichen würde, dem Management die richtigen Fragen in Bezug auf klimabezogene Risiken zu stellen.

Das Instrument der Klimarisiko-Matrix ist ein praxiserprobtes Instrumentarium diese Lücke im Risikobewusstsein strukturiert zu schließen, indem sie den Mitgliedern des Aufsichtsorgans in einem benutzerfreundlichen Format wesentliche Risiken im Zusammenhang mit dem Klimawandel und extremen Wetterereignissen kurz und bündig vermittelt werden, um einen zielführenden und fokussierten Dialog mit dem Management zu ermöglichen.

Nachfolgende Tabelle fasst exemplarisch für den Sektor der Immobilienwirtschaft denkbare Ergebnisse aus der zuvor dargestellten Vorgehensweise in eben dem vorgenannt skizzierten Instrumentarium einer CRM zusammen.

Die enthaltenen Informationen sind allgemeiner Natur und nicht auf die spezielle Situation einer Einzelperson oder einer juristischen Person ausgerichtet. Obwohl ich mich bemühe, zuverlässige und aktuelle Informationen zu liefern, kann ich nicht garantieren, dass diese Informationen so zutreffend sind wie zum Zeitpunkt ihres Eingangs oder dass sie auch in Zukunft so zutreffend sein werden. Niemand sollte aufgrund dieser Informationen handeln ohne geeigneten fachlichen Rat und ohne gründliche Analyse der betreffenden Situation.

Except otherwise noted, the reuse of this document is authorised under a Creative Commons Attribution 4.0 International (CC-BY 4.0) licence (https://creativecommons.org/licenses/by/4.0/). CC BY-NC-SA: This license allows reusers to distribute, remix, adapt, and build upon the material in any medium or format for noncommercial purposes only, and only so long as attribution is given to the creator. If you remix, adapt, or build upon the material, you must license the modified material under identical terms.